Zinserhöhungsprognosen restriktiver als von Ökonomen erwartet

Inhalt des Artikels

Die Beamten der Federal Reserve gaben ihr bislang deutlichstes Signal, dass sie bereit sind, eine Rezession als notwendigen Kompromiss zur Wiedererlangung der Kontrolle über die Inflation zu tolerieren.

Werbung 2

Inhalt des Artikels

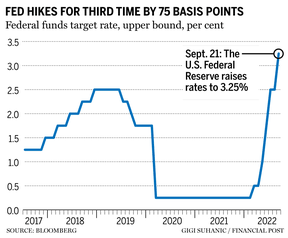

Die politischen Entscheidungsträger, die dafür kritisiert werden, dass sie das Ausmaß des Inflationsproblems in den USA zu spät erkannt haben, versuchen aggressiv, aufzuholen. Sie hoben die Zinssätze am Mittwoch zum dritten Mal in Folge um 75 Basispunkte an und prognostizierten eine weitere Straffung um 1,25 Prozentpunkte vor Jahresende.

Inhalt des Artikels

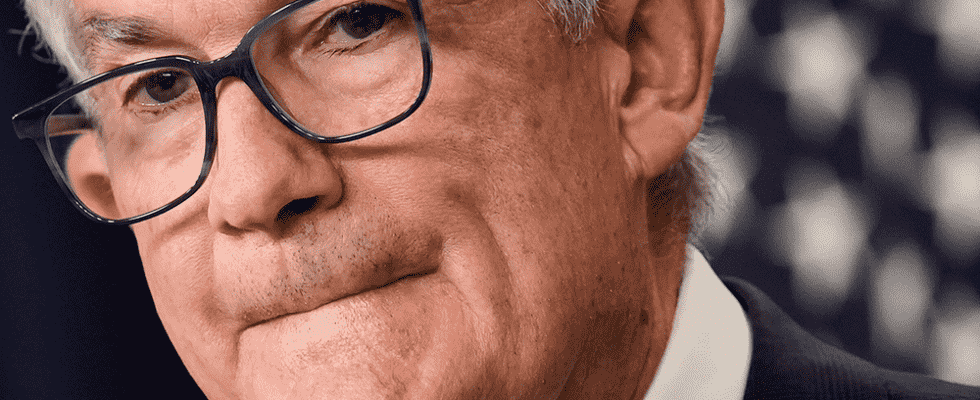

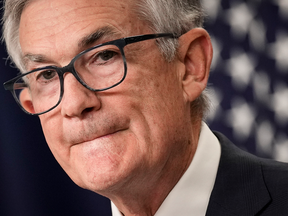

Das war restriktiver als von Ökonomen erwartet. Darüber hinaus senkten Beamte die Wachstumsprognosen, hoben ihre Aussichten für die Arbeitslosigkeit an, und der Vorsitzende der Fed, Jerome Powell, sprach wiederholt von der schmerzhaften Verlangsamung, die erforderlich sei, um den Preisdruck auf dem höchsten Niveau seit den 1980er Jahren einzudämmen.

„Powells Eingeständnis, dass es für eine gewisse Zeit ein Wachstum unter dem Trend geben wird, sollte übersetzt werden, wenn die Zentralbank für ‚Rezession’ spricht“, sagte Seema Shah von Principal Global Investors. “Die Zeiten werden von hier an härter werden.”

Werbung 3

Inhalt des Artikels

Um es klar zu sagen, die Fed-Beamten prognostizieren nicht explizit eine Rezession. Aber Powells Rhetorik über die Zinserhöhungen, die Arbeitnehmern und Unternehmen wahrscheinlich Schmerzen bereiten, ist in den letzten Monaten immer schärfer geworden. Am Mittwoch sagte Powell in seiner Pressekonferenz nach dem Treffen, eine sanfte Landung mit nur einem geringen Anstieg der Arbeitslosigkeit sei „sehr herausfordernd“.

Die Chancen auf eine sanfte Landung werden wahrscheinlich in dem Maße abnehmen, in dem die Politik restriktiver oder länger restriktiv sein muss

Jerome Powell, Vorsitzender der US-Notenbank

„Niemand weiß, ob dieser Prozess zu einer Rezession führen wird oder wie bedeutend diese Rezession wäre“, sagte Powell gegenüber Reportern, nachdem Beamte den Zielbereich für ihren Leitzins auf drei bis 3,25 Prozent angehoben hatten. „Die Chancen einer sanften Landung werden wahrscheinlich in dem Maße abnehmen, in dem die Politik restriktiver oder länger restriktiv sein muss. Nichtsdestotrotz setzen wir uns dafür ein, die Inflation wieder auf zwei Prozent zu senken.“

Werbung 4

Inhalt des Artikels

Diese nüchterne Einschätzung steht in scharfem Kontrast zu der von vor sechs Monaten, als Fed-Beamte begannen, die Zinsen von nahe Null anzuheben und die Stärke der Wirtschaft als positiv bezeichneten – etwas, das die Menschen davor bewahren würde, die Auswirkungen einer sich abkühlenden Wirtschaft zu spüren.

Durch ihre pessimistischeren Arbeitslosenprognosen erkennen Beamte jetzt implizit an, dass die Nachfrage auf allen Ebenen der Wirtschaft eingeschränkt werden muss, da sich die Inflation als anhaltend und weit verbreitet erwiesen hat.

Die mittlere Prognose der 19 Fed-Beamten geht davon aus, dass die Arbeitslosigkeit im nächsten Jahr 4,4 Prozent erreichen und dort bis 2024 bleiben wird, ausgehend von der aktuellen Rate von 3,7 Prozent. Aber selbst dieses neue Niveau könnte noch zu niedrig sein. Fast alle Teilnehmer sagten, die Risiken für ihre neuen Prognosen seien nach oben gewichtet. Sie prognostizierten Zinssätze von 4,4 Prozent in diesem Jahr und 4,6 Prozent im Jahr 2023, bevor sie 2024 auf 3,9 Prozent zurückgehen.

Werbung 5

Inhalt des Artikels

„Wir haben immer verstanden, dass die Wiederherstellung der Preisstabilität bei gleichzeitigem Erreichen eines relativ bescheidenen Anstiegs der Arbeitslosigkeit und einer sanften Landung eine große Herausforderung wäre“, sagte Powell am Mittwoch. „Wir müssen die Inflation hinter uns bringen. Ich wünschte, es gäbe einen schmerzfreien Weg, dies zu tun. Gibt es nicht.“

Die Besorgnis der Fed-Vertreter über ihre Fähigkeit, die Inflation zu senken, zeigt sich auch in anderen Projektionen. Selbst inmitten eines neuen Zinserhöhungspfads sehen die Beamten immer noch kein Nachlassen der Inflation auf ihr 2-Prozent-Ziel bis 2025.

Wenn sie insgeheim vermuten, dass damit die Rezessionsgefahr steigt, sagen sie es nicht laut.

„Ich denke, sie verstehen, dass es zunimmt, obwohl es immer noch nicht ihr Ziel ist“, sagte Laura Rosner-Warburton, leitende US-Ökonomin beim Forschungsunternehmen MacroPolicy Perspectives LLC in New York. „Weiche Landung oder nicht, liegt irgendwie außerhalb ihrer Kontrolle und hängt von Faktoren wie der Verbesserung der Versorgung ab, auf die sie sich nicht verlassen oder auf die sie warten können.“

Werbung 6

Inhalt des Artikels

Powell sagte Reportern mehrmals, dass ein weicherer Arbeitsmarkt notwendig sein könnte, um die Nachfrage ausreichend zu senken. Er wies aber auch auf höhere Sparquoten und mehr Geld auf staatlicher Ebene hin, was darauf hindeutet, dass die Wirtschaft immer noch einigermaßen stark ist, eine „gute Sache“, die sie widerstandsfähiger gegen einen deutlichen Abschwung machen würde.

Das stieß auf Skepsis.

Ohne eine Rezession hat es noch nie einen Anstieg der Arbeitslosigkeit um ein halbes Prozent gegeben

Roberto Perli, Leiter der globalen Politikforschung bei Piper Sandler & Co.

„Ohne eine Rezession hat es noch nie einen Anstieg der Arbeitslosigkeit um ein halbes Prozent gegeben“, sagte Roberto Perli, Leiter der globalen Politikforschung bei Piper Sandler & Co. „Deshalb ist es sehr wahrscheinlich. Sie wissen das. Die Geschichte sagt, dass es normalerweise nicht passiert.“

Perli erwartet eine weitere Erhöhung um 75 Basispunkte im November, gefolgt von einer Erhöhung um einen halben Punkt im Dezember. Eine Reihe von Ökonomen hoben am Mittwoch ihre Prognosen an, wo die Fed-Zinsen ihren Höhepunkt erreichen würden.<

Werbung 7

Inhalt des Artikels

Die Bank of America Corp. sieht nun Zinserhöhungen um 75 Basispunkte im November, 50 Basispunkte im Dezember und Erhöhungen um zwei Viertelpunkte Anfang 2023, wodurch der Leitzins der Fed auf einen Zielbereich von 4,75 Prozent bis 5 Prozent gebracht wird. Die Ökonomen der Societe Generale SA fordern eine „milde Rezession“ Anfang 2024. Die Ökonomen der Goldman Sachs Group Inc. haben ihre Prognose für das Tempo der Fed-Erhöhungen angehoben.

-

Die US-Notenbank führt zum dritten Mal in Folge eine übergroße Zinserhöhung durch, weitere Erhöhungen stehen bevor

-

Die Bank of England erhöht den Leitzins trotz wahrscheinlicher Rezession um 50 Basispunkte

-

99,9 % Wahrscheinlichkeit einer von der Fed verursachten nordamerikanischen Rezession, sagt BMO Fixed Income Head

Stephen Stanley, Chefökonom bei Amherst Pierpont Securities, erhöhte seinen Endzinsausblick auf 5,25 Prozent und sagte, er glaube nicht, dass die Inflationsprognosen der Fed realistisch seien und es einer stärkeren Straffung bedürfe, um das Preiswachstum zu dämpfen.

Werbung 8

Inhalt des Artikels

„Ich sehe die erste Hälfte des nächsten Jahres als eine tückische Zeit für die Fed“, schrieb Stanley in einer Notiz.

Unabhängig davon, ob die Fed letztendlich bei ihrer aktuellen 4,6-Prozent-Prognose stoppt oder höher geht, wird ihre straffere Politik laut Bloomberg-Chefökonomin in den USA, Anna Wong, Stellenabbau bringen. Eine Erhöhung der Steuersätze auf 4,5 Prozent würde etwa 1,7 Millionen Arbeitsplätze kosten, und Steuersätze von 5 Prozent würden 2 Millionen weniger Arbeitsplätze bedeuten, sagte sie.

Powell räumte ein, dass die Zinsen möglicherweise höher sein müssten als derzeit erwartet.

„Wir haben aufgeschrieben, was wir für einen plausiblen Weg für den Federal Funds Rate halten“, sagte er. „Der Weg, den wir tatsächlich ausführen, wird ausreichen. Es wird ausreichen, um die Preisstabilität wiederherzustellen.“

Bloomberg.com