Bitcoin (BTC)-Händler scheinen beim nächsten Schritt unentschlossen zu sein, und dies spiegelt sich in dem Preis wider, der in den letzten 14 Tagen zwischen 58.400 $ und 63.400 $ schwankte. Es gibt einige rückläufige Signale von der US-Regulierungsfront, aber gleichzeitig haben die Bitcoin Exchange Traded Funds (ETF) mit einem verwalteten Vermögen von mehr als 1,2 Milliarden US-Dollar auch die Erwartungen der Anleger gesteigert.

Ein CryptoQuant-Bericht vom 5. November bestätigte, dass Wale in den letzten Tagen für den größten Verkaufsdruck verantwortlich waren. Die On-Chain-Monitoring-Ressource konzentrierte sich auf das „Exchange Whal Ratio“ – den Prozentsatz der Zuflüsse aus den größten Geldbörsen – und zeigte von Mitte Oktober bis heute einen deutlichen Anstieg.

Darüber hinaus forderte das US-Finanzministerium am 1. November den Kongress auf, unverzüglich zu handeln, um Gesetze zu erlassen, die sicherstellen, dass die Emittenten von Zahlungsstablecoins ähnlich wie die US-Banken reguliert werden. In der Praxis empfiehlt der Bericht, dass Stablecoins nur über „Versicherte Verwahrstellen“ ausgegeben werden sollten.

Dennoch gelang es institutionellen Geldverwaltern im Oktober, Bitcoin im Wert von 2 Milliarden Dollar über Investmentfonds hinzuzufügen. Laut dem CoinShares-Flow-Bericht vom 31. Oktober hatte der am 19. Oktober offiziell eingeführte ProShares Bitcoin Strategy ETF einen Zufluss von 1,2 Milliarden US-Dollar.

Optionen ermöglichen es Händlern, auf bullische und bärische Bewegungen zu setzen

Entgegen der landläufigen Meinung waren Derivatemärkte nicht für Glücksspiele und übermäßige Hebelwirkung ausgelegt. Der Handel mit Derivaten gibt es seit mehr als fünf Jahrzehnten und institutionelle Händler haben ihre Aufmerksamkeit – und ihr Volumen – in den letzten Jahren auf Kryptowährungen verlagert.

Das Thema stand am 7. Juli im Mittelpunkt, als Bloomberg einen Optionshandel von 4,8 Millionen US-Dollar vom Ehemann von Nancy Pelosi, der Sprecherin des US-Repräsentantenhauses, meldete. In einer Finanzmitteilung vom 2. Juli berichtete Paul Pelosi, dass er Call-Optionen ausgeübt habe, um 4.000 Aktien von Alphabet, der Muttergesellschaft von Google, zu einem Ausübungspreis von 1.200 US-Dollar zu erwerben.

Der Optionshandel bietet Anlegern verschiedene Möglichkeiten, von einer erhöhten Volatilität zu profitieren, Gewinne zu maximieren, wenn der Preis in einer bestimmten Spanne bleibt, oder sich vor starken Preisrückgängen zu schützen. Diese komplexen Trades, die mehr als ein Instrument beinhalten, werden als Optionsstrukturen bezeichnet.

So begrenzen Sie Verluste und behalten unbegrenzte Gewinne

Für diejenigen, die mit dem Optionshandel nicht vertraut sind, hat Cointelegraph zuvor einen Artikel veröffentlicht, in dem alle Vor- und Nachteile von Optionen aufgeführt sind, einschließlich der Vorteile gegenüber dem Handel mit Futures-Kontrakten.

Um Verluste aus unerwarteten Preisschwankungen abzusichern, kann man die Optionsstrategie „Risk Reversal“ verwenden. Der Anleger profitiert davon, dass er bei den Call-Optionen long ist, bezahlt diese jedoch durch den Verkauf des Puts. Grundsätzlich eliminiert dieses Setup das Risiko, dass die Aktie seitwärts gehandelt wird, birgt jedoch ein erhebliches Risiko, wenn der Vermögenswert nach unten gehandelt wird.

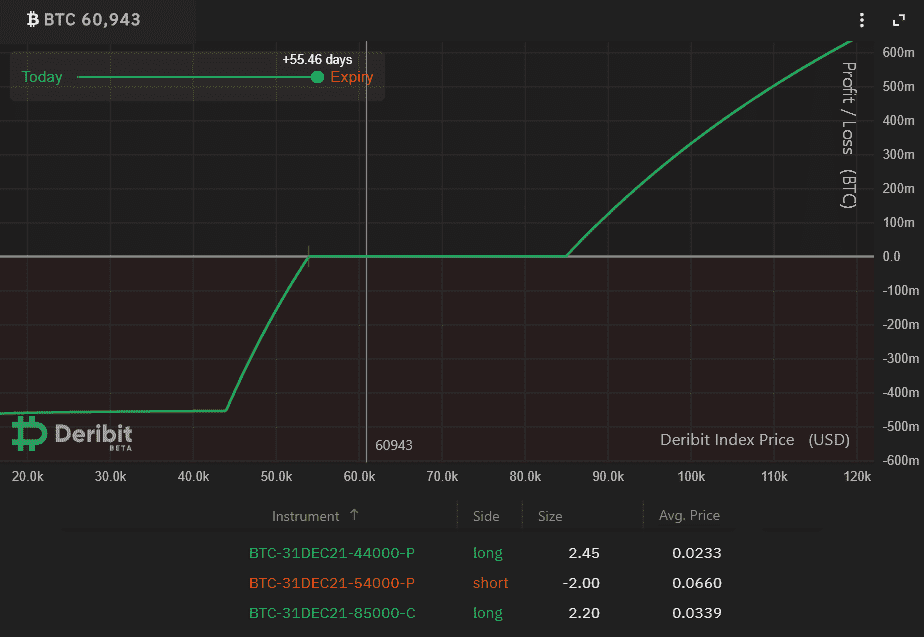

Der obige Handel konzentriert sich ausschließlich auf Optionen vom 31. Dezember, aber Anleger werden ähnliche Muster mit unterschiedlichen Laufzeiten finden. Zuerst muss man sich vor einer Abwärtsbewegung schützen, indem man 2,45 BTC-Puts (verkauft) 44.000 $ Optionskontrakte kauft.

Dann verkauft der Händler 2 BTC-Put (Verkauf) $ 54.000 Optionskontrakte, um die Renditen über diesem Niveau zu saldieren. Schließlich kaufen Sie 2,20 Call (Kauf) Optionskontrakte im Wert von 85.000 USD für ein positives Preisrisiko.

Diese Optionsstruktur führt zu keinem Gewinn oder Verlust zwischen 54.000 USD (minus 11,5%) und 85.000 USD (plus 39%). Dabei setzt der Anleger darauf, dass der Bitcoin-Preis am 31. Dezember um 8:00 Uhr UTC über dieser Spanne liegen wird, während er sich unbegrenzten Gewinnen und einem maximalen BTC-Verlust von 0,455 ausgesetzt ist.

Mit dieser Optionsstruktur sind keine Kosten verbunden, aber die Börse erfordert eine Margin-Einzahlung, um potenzielle Verluste abzudecken. Denken Sie daran, dass der Mindesthandel mit Optionen an den meisten Derivatebörsen 0,10 BTC-Kontrakte beträgt.

Die hier geäußerten Ansichten und Meinungen sind ausschließlich die der Autor und spiegeln nicht unbedingt die Ansichten von Cointelegraph wider. Jede Anlage- und Handelsbewegung birgt Risiken. Sie sollten Ihre eigene Recherche durchführen, wenn Sie eine Entscheidung treffen.