Diese Woche begannen die Aktienmärkte ein wenig grün zu blinken und Bitcoin (BTC) koppelt sich von den traditionellen Märkten ab, aber nicht auf eine gute Art und Weise. Die Kryptowährung ist um 3 % gefallen, während der technologielastige Aktienmarktindex Nasdaq Composite um 3,1 % gestiegen ist.

Daten vom 27. Mai des US-Handelsministeriums zeigen, dass die Person Ersparnisse Der Zinssatz fiel im April auf 4,4 % und erreichte damit den niedrigsten Stand seit 2008, und Krypto-Händler befürchten, dass die Verschlechterung der globalen makroökonomischen Bedingungen die Abneigung der Anleger gegenüber riskanten Vermögenswerten verstärken könnte.

Zum Beispiel ist Invesco QQQ Trust, ein börsengehandelter US-Fonds mit einem Volumen von 160 Milliarden US-Dollar, der auf Technologieunternehmen basiert, seit Jahresbeginn um 23 % gefallen. Unterdessen ist der iShares MSCI China ETF, ein 6,1-Milliarden-Dollar-Tracker der chinesischen Aktien, im Jahr 2022 um 20 % gefallen.

Um ein klareres Bild davon zu bekommen, wie Krypto-Händler positioniert sind, sollten Händler die Metriken von Bitcoin-Derivaten analysieren.

Margin-Händler werden bullischer

Der Margenhandel ermöglicht es Anlegern, Kryptowährung zu leihen und ihre Handelsposition zu nutzen, um die Rendite potenziell zu steigern. Zum Beispiel kann man Kryptowährungen kaufen, indem man Tether (USDT) leiht, um die Exposition zu erhöhen.

Bitcoin-Kreditnehmer können die Kryptowährung nur leerverkaufen, wenn sie auf ihren Preisverfall setzen, und im Gegensatz zu Futures-Kontrakten ist das Gleichgewicht zwischen Margin-Longs und -Shorts nicht immer ausgeglichen.

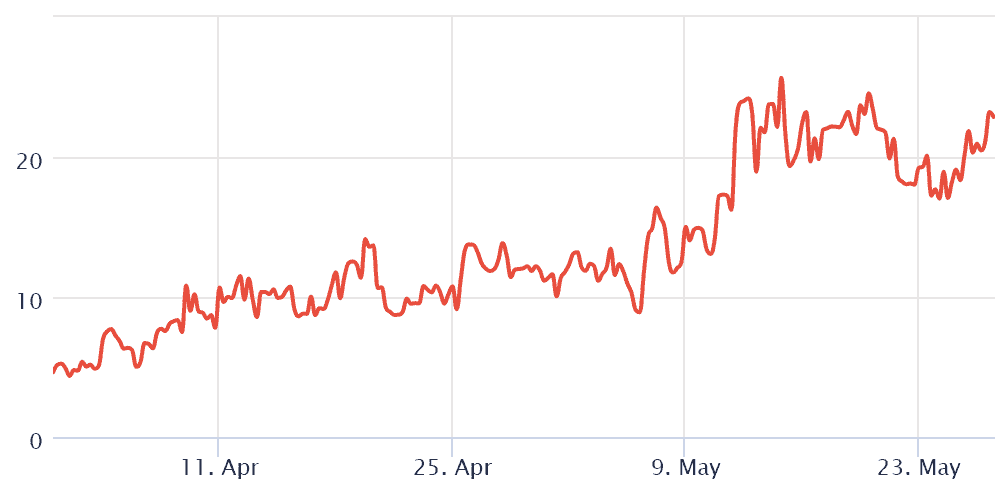

Das obige Diagramm zeigt, dass Händler in letzter Zeit mehr USD Tether geliehen haben, weil das Verhältnis von 13 am 25. Mai auf aktuell 20 gestiegen ist. Je höher der Indikator, desto zuversichtlicher sind professionelle Händler in Bezug auf den Preis von Bitcoin.

Es ist erwähnenswert, dass die am 18. Mai erreichte Kreditmargenquote von 29 das höchste Niveau seit mehr als sechs Monaten war und die Aufwärtsstimmung widerspiegelte. Andererseits ist ein USDT/BTC-Margenleihverhältnis unter 5 normalerweise ein rückläufiges Zeichen.

Optionsmärkte traten in „extreme Angst“ ein

Um externe Effekte auszuschließen, die für die Margenmärkte spezifisch sind, sollten Händler auch die Preise der Bitcoin-Optionen analysieren. Der Delta-Skew von 25 % vergleicht ähnliche Call- (Kauf-) und Put- (Verkaufs-) Optionen. Die Metrik wird positiv, wenn Angst vorherrscht, weil die schützende Prämie von Put-Optionen höher ist als die von Call-Optionen mit ähnlichem Risiko.

Das Gegenteil gilt, wenn Gier vorherrscht, was dazu führt, dass sich der 25-%-Delta-Skew-Indikator in den negativen Bereich verschiebt. Kurz gesagt, wenn Händler einen Absturz des Bitcoin-Preises befürchten, wird der Skew-Indikator über 8 % steigen. Andererseits spiegelt die allgemeine Erregung eine negative 8%-Schiefe wider.

Der 25-%-Skew-Indikator liegt seit dem 11. Mai über 16 %, was auf eine extrem unausgewogene Situation hinweist, da Marktmärkte und professionelle Händler nicht bereit sind, Preisrisiken nach unten einzugehen.

Noch wichtiger ist, dass der jüngste Höchststand von 25,6 % am 14. Mai der höchste Anstieg von 25 % in der Geschichte von Bitcoin war. Derzeit herrscht auf den BTC-Optionsmärkten ein starkes Gefühl der Baisse.

Verwandt: Der fallende Bitcoin-Preis hat keinen Einfluss auf die Strategie von El Salvador

Erläuterung der Dualität zwischen Marge und Optionen

Eine mögliche Erklärung für die unterschiedliche Denkweise zwischen BTC-Margin-Händlern und Optionspreisen könnte der Zusammenbruch von Terra USD (UST) am 10. Mai gewesen sein. Market Maker und Arbitrage-Desks könnten schwere Verluste erlitten haben, als der Stablecoin seine Bindung verlor, was folglich ihre Risikobereitschaft verringerte für BTC-Optionen.

Darüber hinaus sind die Kosten für die Kreditaufnahme von USD Tether laut Aave und Compound auf 3 % pro Jahr gesunken Loanscan.io. Dies bedeutet, dass Händler diese kostengünstige Hebelstrategie nutzen und dadurch das USDT/BTC-Margenleihverhältnis erhöhen werden.

Es gibt keine Möglichkeit vorherzusagen, was Bitcoin dazu bringen würde, den aktuellen Abwärtstrend zu beenden, daher garantiert der Zugang zu billiger Finanzierung keine positive Preisaktion.

Die hier geäußerten Ansichten und Meinungen sind ausschließlich die der Autor und spiegeln nicht unbedingt die Ansichten von Cointelegraph wider. Jede Anlage- und Handelsbewegung ist mit Risiken verbunden. Sie sollten Ihre eigene Recherche durchführen, wenn Sie eine Entscheidung treffen.