Conor Burke verbrachte einen Großteil seiner Karriere im Back Office einer großen Bank in Irland. Sein Team hatte die Aufgabe, den Onboarding-Prozess zu digitalisieren – insbesondere die dokumentenlastigen manuellen Überprüfungsworkflows –, die die Bank jedes Jahr Millionen von Dollar kosteten, und Betrug nicht aufzudecken. Seiner Meinung nach bestand die größte Herausforderung darin, herauszufinden, wie das menschliche Element entfernt werden kann, ohne die Risiko- und Betrugskontrollen zu gefährden.

Inspiriert davon starteten Burke und sein Zwillingsbruder Ronan Burke Einschreiben, ein KI-gestützter Dienst zur Erkennung von Dokumentenbetrug. Inscribe wurde für Betrugs-, Risiko- und Betriebsteams in der Fintech- und Finanzbranche entwickelt und nutzt KI, die auf Hunderte Millionen von Datenpunkten trainiert wurde, um Ergebnisse zurückzugeben, sagt Ronan.

„Mühsame Dokumentenprüfungen sorgen für Reibung bei Kontoeröffnungs- und Underwriting-Prozessen, aber Automatisierung allein ist nicht die Antwort“, sagte Ronan in einem E-Mail-Interview mit TechCrunch. „Wir glauben, dass Automatisierung ohne Betrugserkennung rücksichtslos ist, weshalb Inscribe das Gesamtpaket ist, das Unternehmen hilft, Betrug zu erkennen, Prozesse zu automatisieren und die Kreditwürdigkeit zu verstehen, damit sie mehr Kunden schneller genehmigen können.“

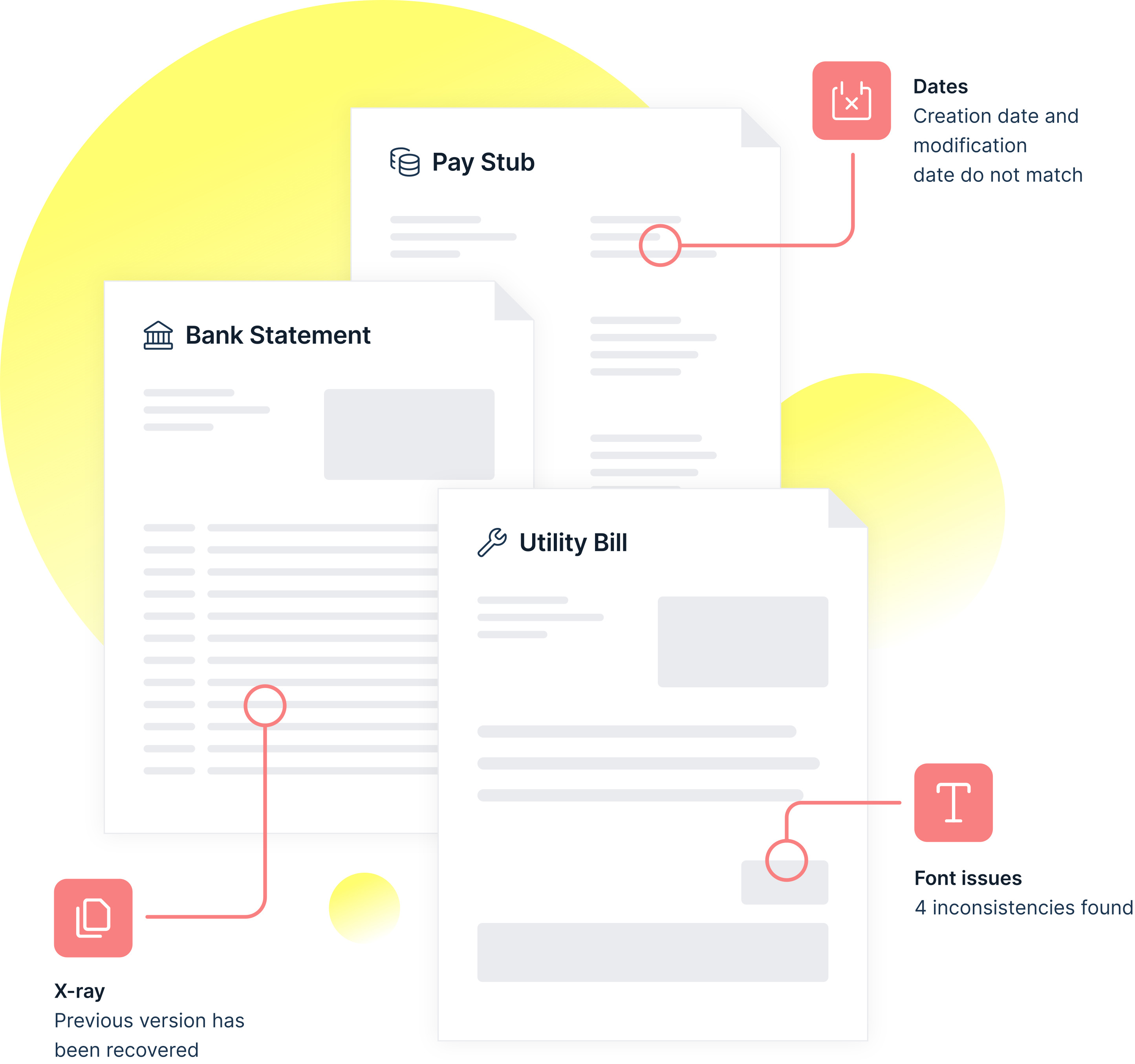

Inscribe parst, klassifiziert und vergleicht die finanziellen Onboarding-Dokumente mit Daten, wobei alle Unterschiede zwischen den bereitgestellten Dokumenten und den wiederhergestellten Dokumenten mithilfe der KI-gestützten Betrugserkennung hervorgehoben werden. Dokumentdetails wie Namen, Adressen und Kontoauszugstransaktionen werden automatisch digitalisiert, um individuelle Kundenrisikoprofile zu erstellen, die Momentaufnahmen von Kontoauszügen und Transaktionen enthalten.

Im vergangenen September führte Inscribe eine Kreditanalyse- und Kontoauszugsautomatisierungskomponente ein, die die meisten Datenpunkte bereitstellt, die für Kreditentscheidungen erforderlich sind, einschließlich Cashflow-Details aus Kontoauszügen, Transaktionsanalyse und Gehaltsabrechnungsanalyse. Ronan behauptet, dass Inscribe wichtige Details wie Namen, Adressen, Daten, Transaktionen und Gehälter in Sekundenschnelle extrahieren und dann zurückgeben kann.

Bildnachweis: Einschreiben

In den angebotenen Funktionen ähnelt Inscribe vielen anderen Anti-Betrugs-Tools auf dem Markt, wie Resistant AI (das im Oktober 2021 16,6 Millionen US-Dollar einbrachte) und Smile Identity (das im Juli desselben Jahres 7 Millionen US-Dollar einbrachte). Ronan argumentiert, dass es sich jedoch durch seinen AI-First-Ansatz unterscheidet, der von Originaldaten abhängt, die durch frühere Partnerschaften mit Kunden gesammelt wurden.

„Wir haben gesehen, wie Betrugserkennungs- und Dokumentenautomatisierungsunternehmen in unserem Bereich versuchten, eine perfekte Lösung von Anfang an zu entwickeln, ohne mit Kunden zu sprechen – aber sie hatten inzwischen geschlossen. Sie konnten das Kaltstartproblem nicht überwinden; Sie waren nicht in der Lage, ein Produkt von Grund auf neu zu entwickeln, weil sie keinen Zugriff auf die Daten hatten, die ihre Kunden verwendeten“, sagte Ronan. „Das kommt auf die erste Regel des maschinellen Lernens zurück: Beginnen Sie mit Daten, nicht mit maschinellem Lernen. Wenn Sie keinen guten Datensatz haben, verschwenden Sie Ihre Zeit. Am Ende wählen Sie entweder das falsche Modell oder trainieren ein Modell mit Daten, das nicht die erwartete Leistung erbringt.“

KI ist bei weitem nicht perfekt – die Geschichte hat gezeigt, dass dies wahr ist. Während der Pandemie waren es beispielsweise Betrugserkennungssysteme, die auf anomales Verhalten zielen verwirrt durch neue Einkaufs- und Ausgabegewohnheiten. An anderer Stelle automatisierte Algorithmen entworfen zur Aufdeckung von Sozialbetrug haben sich als fehleranfällig erwiesen und sind so konzipiert, dass sie im Wesentlichen die Armen dafür bestrafen, dass sie arm sind.

Aber abgesehen von der Richtigkeit von Ronans Behauptungen gibt es offensichtlich etwas an der Plattform von Inscribe, das hochkarätige Kunden anzieht. TripActions, Ramp, Bluevine und Shift zählen zu den Kunden des Startups.

Investoren wiederum wurden gewonnen. Erst diese Woche schloss Inscribe eine von Threshold Ventures geführte Serie-B-Finanzierungsrunde in Höhe von 25 Millionen US-Dollar ab, an der sich Crosslink Capital, Foundry, Uncork Capital, Box-Mitbegründer Dillon Smith und Intercom-Mitbegründer Des Traynor beteiligten. Die Infusion bringt die bis dato gesammelte Gesamtsumme des Startups auf 38 Millionen US-Dollar, einschließlich einer Serie-A-Runde in Höhe von 10,5 Millionen US-Dollar, die im April 2021 abgeschlossen wurde.

Vielleicht liegt es an der relativen Leichtigkeit, mit der die Lösung von Inscribe bereitgestellt werden kann. Wie Ronan zu Recht feststellt, löst Inscribe das Problem, eine interne Betrugserkennungslösung aufbauen oder ein großes Data-Science-Team einstellen zu müssen.

„KI- und maschinelle Lernmodelle profitieren von möglichst vielen Daten, aber jedes einzelne Unternehmen ist nur auf seinen eigenen Datensatz beschränkt. Daher kann eine selbst entwickelte Lösung einfach nicht so effektiv sein wie eine, die aus zahlreichen Datenquellen schöpft“, sagte Ronan. „Aus diesem Grund arbeiten Unternehmen stattdessen mit Lösungen zur Erkennung von Dokumentenbetrug zusammen: Kriminelle begehen Betrug auf unterschiedliche Weise, und diese Lösungen ziehen Daten aus ihrem gesamten Kundenstamm, um koordinierte Angriffe und aufkommende Trends schneller zu erkennen.“

Angstmacherei hilft wahrscheinlich auch. Eine neuere Umfrage deutet darauf hin, dass das durchschnittliche US-Fintech jedes Jahr 51 Millionen Dollar durch Betrug verliert, eine Statistik, die Ronan mir während unseres Interviews zitierte.

„Eine zunehmend digitale, geografisch verstreute und schnellere Welt macht es schwieriger denn je zu wissen, mit wem man Geschäfte macht – und lässt Unternehmen unsicher darüber, welche potenziellen Kunden vertrauenswürdig sind“, sagte Ronan. „Fintechs konnten für eine Online-Welt bauen, aber traditionelle Finanzinstitute stehen vor der Herausforderung, sich von Legacy-Systemen zu lösen und eine echte digitale Transformation anzunehmen. Und sie müssen das alles tun und gleichzeitig Betrug und Reibung reduzieren, um wettbewerbsfähige Kundenerlebnisse zu haben.“

Auf die Expansionspläne angesprochen, sagt Ronan, dass Inscribe die Größe seiner 50-köpfigen Belegschaft in den nächsten 12 bis 18 Monaten wahrscheinlich verdoppeln wird.