Zwischen dem 25. und 26. Oktober fand eine Überraschungsrallye von 250 $ statt, die den Preis von Ether (ETH) von 1.345 $ auf 1.595 $ drückte. Die Bewegung verursachte Liquidationen in Höhe von 570 Millionen US-Dollar in den rückläufigen Wetten von Ether an den Derivatebörsen, was das größte Ereignis seit mehr als 12 Monaten war. Der Preis von Ether stieg ebenfalls über die Marke von 1.600 $, was der höchste Preis seit dem 15. September war.

Lassen Sie uns untersuchen, ob diese Rallye von 27 % in den letzten 10 Tagen irgendwelche Anzeichen einer Trendwende widerspiegelt.

Hervorzuheben ist, dass drei Tage später, am 29. Oktober, eine weitere Rally um 10,3 % in Richtung 1.650 $ stattfand, was weitere 270 Millionen $ an Leerverkäufer-Liquidationen auf ETH-Futures-Kontrakte auslöste. Insgesamt wurden gehebelte Short-Positionen im Wert von 840 Millionen Dollar in drei Tagen liquidiert, was über 9 % des gesamten offenen Interesses an ETH-Futures entspricht.

Am 21. Oktober wurde der Markt nach Mary Daly, Präsidentin der Federal Reserve von San Francisco, optimistisch genannt Absichten, das Tempo der Zinserhöhungen zu verringern. Die frühere Straffungsbewegung der US-Notenbank hat jedoch dazu geführt, dass der Aktienmarktindex S&P 500 im Jahr 2022 um 19 % schrumpfte.

Trotz der Aktienmarktrallye von 5,5 % zwischen dem 20. und 31. Oktober haben die Analysten von ING notiert am 28. Oktober, dass „wir tatsächlich erwarten, dass die Fed durch eine formelle Forward Guidance die Tür zu einem langsameren Tempo öffnet, aber sie muss nicht unbedingt durchgehen“. Darüber hinaus fügte der ING-Bericht hinzu: „Es könnte sein, dass wir im Februar letzte 50 Basispunkte bekommen, die dann die Spitze markieren würden. Damit würde eine Endrate von 4,75 % bis 5 % übrig bleiben.“

Sehen wir uns angesichts der widersprüchlichen Signale von den traditionellen Märkten die Derivatedaten von Ether an, um zu verstehen, ob die Anleger die jüngste Preisrallye unterstützt haben.

Futures-Händler behielten trotz der Rallye um 1.600 $ ihre rückläufige Haltung bei

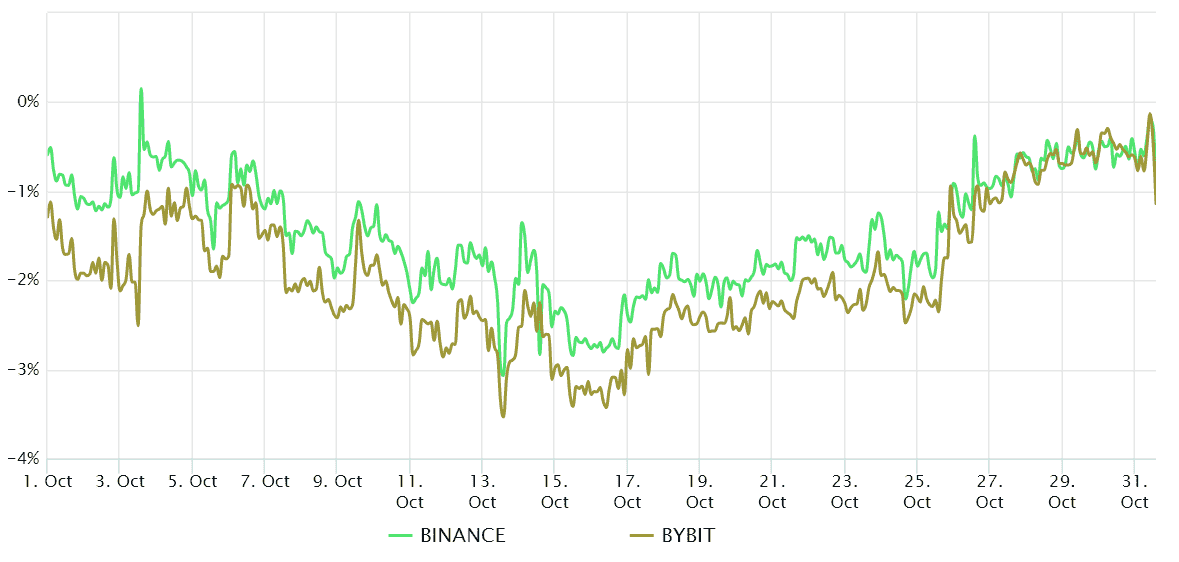

Einzelhändler vermeiden normalerweise vierteljährliche Futures aufgrund ihrer Preisdifferenz zu Spotmärkten. Dennoch sind sie die bevorzugten Instrumente professioneller Händler, weil sie die Schwankungen der Finanzierungssätze verhindern, die häufig bei einem unbefristeten Futures-Kontrakt auftreten.

Der Indikator sollte in gesunden Märkten mit einer annualisierten Prämie von 4 % bis 8 % gehandelt werden, um die Kosten und damit verbundenen Risiken zu decken. Daher zeigt das obige Diagramm deutlich eine Prävalenz von rückläufigen Wetten auf ETH-Futures, da ihre Prämie im Oktober im negativen Bereich lag. Eine solche Situation ist ungewöhnlich und typisch für rückläufige Märkte und spiegelt die mangelnde Bereitschaft professioneller Trader wider, gehebelte Long-Positionen (Bull-Positionen) hinzuzufügen.

Händler sollten auch die Optionsmärkte von Ether analysieren, um externe Effekte auszuschließen, die für das Futures-Instrument spezifisch sind.

ETH-Optionshändler gingen zu einer neutralen Positionierung über

Der Delta-Skew von 25 % ist ein deutliches Zeichen dafür, wann Market Maker und Arbitrage-Desks für den Aufwärts- oder Abwärtsschutz zu hohe Gebühren verlangen.

In Bärenmärkten bieten Optionsinvestoren höhere Chancen für einen Preisdumping, was dazu führt, dass der Skew-Indikator über 10 % steigt. Auf der anderen Seite neigen bullische Märkte dazu, den Skew-Indikator unter -10 % zu treiben, was bedeutet, dass die bärischen Put-Optionen abgezinst werden.

Der 60-Tage-Delta-Skew lag bis zum 25. Oktober über der 10 %-Schwelle, und signalisierende Optionshändler waren weniger geneigt, Abwärtsschutz anzubieten. In den folgenden Tagen kam es jedoch zu einer signifikanten Veränderung, als Wale und Arbitrage-Desks begannen, ein ausgewogenes Risiko für Abwärts- und Aufwärtsbewegungen einzupreisen.

Liquidationen zeigen einen überraschenden Schritt, aber minimales Vertrauen der Käufer

Diese beiden Kennzahlen für Derivate deuten darauf hin, dass die Preisrallye von Ether um 27 % vom 21. Oktober bis zum 31. Oktober nicht erwartet wurde, was die enormen Auswirkungen auf Liquidationen erklärt. Im Vergleich dazu verursachte eine Ether-Rallye von 25 % vom 4. bis 14. August gehebelte Leerverkäufe (Verkäufer) im Wert von 480 Millionen US-Dollar, etwa 40 % weniger.

Derzeit ist die vorherrschende Stimmung laut ETH-Optionen und Futures-Märkten neutral. Daher werden Händler wahrscheinlich vorsichtig vorgehen, insbesondere wenn Wale und Arbitrageschalter während einer so beeindruckenden Rallye an der Seitenlinie gestanden haben.

Bis es eine Bestätigung der Stärke des Unterstützungsniveaus von 1.500 $ und des gestiegenen Appetits von Pro-Tradern auf Leverage-Longs gibt, sollten Anleger nicht zu dem Schluss kommen, dass die Ether-Rallye nachhaltig ist.

Die hier geäußerten Ansichten und Meinungen sind ausschließlich die des Autors und spiegeln nicht unbedingt die Ansichten von Cointelegraph.com wider. Jede Anlage- und Handelsbewegung ist mit Risiken verbunden, Sie sollten Ihre eigenen Nachforschungen anstellen, wenn Sie eine Entscheidung treffen.